Residenza fiscale delle società all’estero: è possibile costituire una società all’Estero e continuare a vivere in Italia? Cosa significa Esterovestizione? Questa guida ti aiuterà a rispondere ai diversi dubbi esistenti sul tema della Residenza Fiscale Estera delle Società e a comprendere come evitare problemi legali con il Fisco italiano.

Se pensi che basti recarsi all’estero, magari in un Paradiso fiscale, costituire la tua società con residenza estera e poi ritornare in Italia e gestire comodamente da casa il tuo business…beh, questo articolo fa al caso tuo. E’ assai frequente nella pratica il caso di società costituite all’estero le quali direttamente o indirettamente risultano assoggettate alla lente del Fisco italiano.

Cerchiamo di capire insieme l’argomento Residenza Fiscale delle Società e di cosa si parla in caso di Esterovestizione.

Il concetto di Residenza Fiscale delle Società

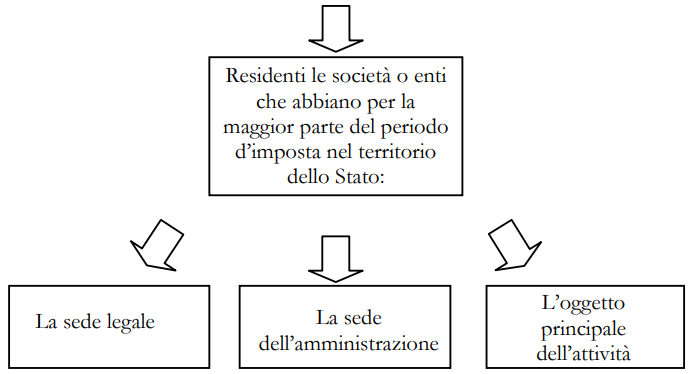

In via generale, ai fini delle imposte sui redditi, si considerano residenti le società e gli enti che per la maggior parte del periodo di imposta hanno nel territorio dello Stato Italiano:

- la sede legale;

- la sede dell’amministrazione;

- l’oggetto principale dell’attività (art 73 del TUIR)

I criteri sono alternativi tra di loro e si applicano per esclusione. Se non è possibile utilizzare il criterio della sede legale vale il riferimento alla sede dell’amministrazione; se anche la sede dell’amministrazione non è facilmente riscontrabile si guarda all’oggetto principale.

Nei casi di sede legale all’estero, i profili di criticità al fine di verificare se una società sia comunque residente in Italia sono legati alla individuazione della sede dell’amministrazione in primis e poi all’oggetto dell’attività svolta.

Se la società ha la propria sede all’estero ma gli amministratori sono tutti italiani e di fatto assumono le decisioni chiave in Italia, la stessa potrà essere considerata residente e, quindi tassabile, nel nostro Paese.

Affinché una Società sia considerata Residente all’Estero è importante quindi:

- amministrare effettivamente la società all’estero (naturalmente le decisioni strategiche e la gestione quotidiana devono essere prese all’estero sulla base di documenti ivi presenti);

- nominare uno o più consiglieri esteri.

E’ necessario che l’amministratore o gli amministratori esteri non siano delle figure fittizie ma che realmente le decisioni vengano prese da tali soggetti all’estero. Ulteriore elemento che può indurre a considerare la società Residente Fiscale Italiana è lo svolgimento dell’attività principale nel territorio dello Stato.

Credit Ipsoa.it

Oggetto principale dell’attività della Società Estera

La localizzazione dell’oggetto principale di una Società con sede all’Estero risulta essere di immediata accertabilità per quelle attività caratterizzate da un evidente e univoco radicamento in un determinato territorio (come ad esempio un negozio, una fabbrica, un attività di servizi il cui mercato si esaurisce all’interno di un unico Stato). Mentre è foriero di mille difficoltà quando oggetto dell’accertamento siano enti che gestiscano una pluralità di beni sparsi in diverse nazioni.

Per determinare il Paese di Residenza mediante la localizzazione dell’oggetto dell’attività potrà essere valorizzato:

- il principale mercato di destinazione dove ad esempio sono localizzate le maggiori partecipazioni dei punti vendita o in cui è realizzata la maggior parte del fatturato;

- potranno essere utilizzati criteri quali il Paese in cui viene impiegato il maggior numero di dipendenti o in cui maggiore è l’ammontare degli investimenti.

In tal senso il nostro ordinamento prevede delle presunzioni legali relative di Residenza Fiscale in Italia.

Cos’è l’Esterovestizione?

Il concetto di Residenza Fiscale della Società ci aiuterà a comprendere maggiormente cosa si intende quando si parla di Esterovestizione.

L’Esterovestizione, in base articolo 73 c.5-bis del Tuir, consiste nella localizzazione fittizia della Residenza Fiscale di un soggetto residente – persona fisica o Società – in Stati Comunitari ed ExtraComunitari anche se la residenza effettiva continua ad essere in Italia, al fine di ottenere un vantaggio tributario altrimenti non percorribile.

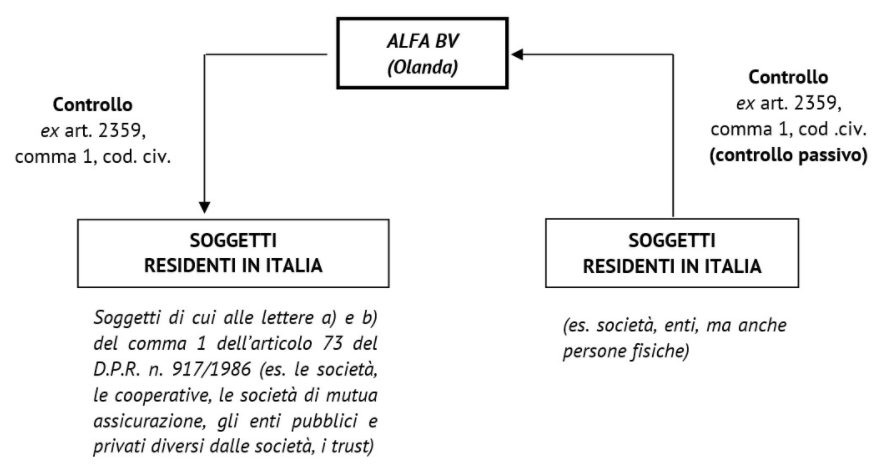

Inoltre, il DL 223/2006 ha introdotto la c.d. presunzione di residenza nel territorio dello stato in capo alle società estere che detengano, direttamente o indirettamente, partecipazioni di controllo (di diritto o di fatto) in società di capitali e in enti commerciali italiani.

Le presunzioni di residenza sono necessarie al fine di contrastare i fenomeni di Esterovestizione della Residenza Fiscale che rappresentano una forma di evasione fiscale internazionale che si realizza appunto mediante la formale e fittizia localizzazione all’Estero della Residenza Fiscale di Società che in realtà sono fiscalmente qualificabili come residenti in Italia.

Credit www.ecnews.it

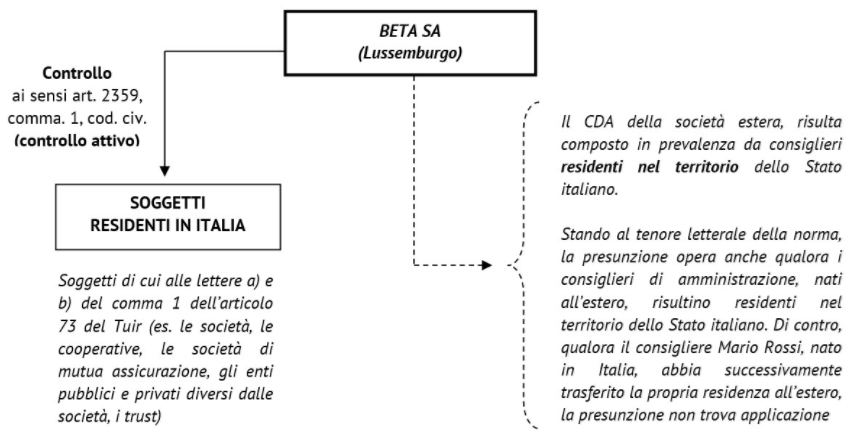

Credit www.ecnews.it

Le condizioni preliminari di tale presunzione di Esterovestizione sono date rispettivamente da:

- controllo anche indiretto da parte di soggetti residenti nel territorio dello Stato;

- direzione da parte di consiglio di amministrazione o organo equivalente composto prevalentemente da consiglieri residenti nel territorio dello stato.

Preliminarmente va analizzata la nozione di controllo che rimanda al concetto civilistico ex art 2359 del codice civile. Dunque la presunzione di residenza si applica alla società estera che:

- possieda la maggioranza dei voti esercitabili nell’assemblea ordinaria della società residente in Italia;

- disponga di voti sufficienti ad esercitare un influenza dominante nell’assemblea ordinaria di una società residente;

- eserciti una influenza dominante nell’assemblea ordinaria di una società residente in virtù di particolari vincoli contrattuali posti in essere con essa.

Parimenti, la medesima nozione di controllo è valida per verificare la sussistenza del controllo da parte di un soggetto residente della società estera. Ai fini dell’applicazione della presunzione, si da rilievo anche al controllo indiretto esercitato da soggetti residenti in Italia e dunque anche al controllo esercitato da soggetti italiani per il tramite di subholding (=subcontrollate) estere.

Ai fini probatori rileva la situazione esistente alla data di chiusura dell’esercizio o periodo di gestione del soggetto estero controllato.

Esterovestizione e prova contraria del Contribuente

La Società Estera si considera a tutti gli effetti residente nel territorio dello Stato Italiano a meno che non fornisca la prova contraria, in sede di accertamento fiscale, atta a dimostrare la sua reale residenza all’estero.

Nel caso in cui la società estera non riesca a fornire la prova esimente in tema di esterovestizione l’Agenzia delle Entrate sarà legittimata ad inviare un avviso di accertamento per omessa presentazione della dichiarazione dei redditi, qualora le imposte accertate superassero le soglie previste dall’art 5 del Dlgs 74/2000.

Nel caso in cui la società esterovestita avesse provveduto ad inviare dichiarazione reddituale omettendo parte degli introiti da tassare in Italia, si configurerebbe la c.d. dichiarazione infedele (art 4 Dlgs 74/2000).

Penalmente rilevante in tema di esterovestizione societaria, sarebbe la dichiarazione fraudolenta (art. 3 DL. 74/2000, nel caso in cui il Fisco Italiano accerti la creazione all’estero di una società priva di reale struttura organizzativa da affiancare a quelle italiana al precipuo scopo di effettuare solo sulla carta talune operazioni attive sottraendo in tal modo materia imponibile al Fisco stesso.

Il contribuente, a sua difesa, potrà portare le prove che certifichino la reale direzione effettiva all’estero della sua attività.

La Circolare n. 28/E/2006 dell’AdE ha evidenziato che il contribuente può provare liberamente l’effettività dell’insediamento all’estero fornendo la prova che la società estera (a prescindere dal controllo ovvero dalla residenza dei consiglieri) è di fatto amministrata al di fuori del territorio italiano.

In assenza di tale prova, i redditi conseguiti dal soggetto esterovestito saranno tassati in Italia.

Residenza Fiscale di Società Estera stabilite in Paradisi Fiscali

In caso di società estere localizzati in paradisi fiscali, la presunzione di residenza vanifica un’altra disposizione del TUIR (art 167). Non è imputabile al soggetto controllante il reddito che la controllata stessa, in quanto residente è tenuta a dichiarare in Italia. Di conseguenza, ove operi la presunzione, la controllata sarà considerata residente e dovrà dunque dichiarare il reddito in Italia.

Viceversa, ove venga fornita la prova contraria, la controllata non residente continuerà ad essere assoggettata alla disciplina di cui all’art 167 TUIR con conseguente imputazione del reddito al soggetto controllante residente.

In altri termini, il reddito della controllata estera non assoggettato a tassazione in Italia in dipendenza del suo comprovato status di società non residente resta imputabile per trasparenza al soggetto controllante ex art 167 del TUIR.

L’effettiva localizzazione della sede dell’amministrazione della controllata estera fuori del territorio dello Stato, e quindi la sua autonomia decisionale e di gestione, non escludono infatti che il suo reddito sia da considerare nella disponibilità economica del controllante residente.

HAI BISOGNO DI UNA CONSULENZA FISCALE INTERNAZIONALE?

Se pensi che l’articolo ti sia stato utile, condividilo anche con i tuoi contatti social! Ci aiuterai a diffondere una corretta informazione fiscale.